Felipe Coutinho*

A Petrobras divulgou lucro líquido de R$ 18,9 bilhões no segundo trimestre deste ano, resultado influenciado pela venda de 90% da participação na Transportadora Associada de Gás (TAG) e privatização da BR Distribuidora. Os desinvestimentos – que somaram US$ 15 bilhões até o final de julho último – fazem parte de um plano de priorização da exploração e produção em águas profundas, especialmente no pré-sal, reduzindo participação ou se retirando completamente dos demais negócios.

A direção da Petrobras insiste no pretexto da necessidade de redução da dívida para justificar a privatização de ativos rentáveis e estratégicos.

A Petrobras reduziu sua dívida líquida de US$ 115,4 para US$ 69,4 bilhões e sua alavancagem (dívida líquida / indicador EBITDA ajustado) de 4,25 para 2,20 entre fins de 2014 e de 2018. No mesmo período, vendeu ativos no valor de US$ 18,72 bilhões, mas recebeu efetivamente US$ 11,81 bilhões.

A dívida poderia ser reduzida mesmo sem essa entrada no caixa, que limitou-se a 25,65% da queda. Cerca de 74,35% tiveram origem na geração operacional de caixa da Petrobras. Ou seja, mesmo sem vender qualquer ativo, a dívida líquida teria sido reduzida de US$ 115,4 para US$ 81,19 bilhões no período, atingindo alavancagem de 2,58, resultado próximo à meta arbitrada pela direção da companhia de 2,50.

Na realidade, o resultado teria sido ainda melhor, porque a estimativa não considerou a perda de geração operacional de caixa decorrente da venda de ativos altamente rentáveis, como a malha de gasodutos do Sudeste.

Ante resultados históricos da companhia, não se sustenta o argumento oficial de que a “Petrobras se defronta ainda com alavancagem financeira excessiva para uma companhia produtora de commodities e, portanto, exposta à volatilidade de preços e consequentemente de fluxo de caixa”. Em 2013, o EBITDA ajustado da Petrobras foi de US$ 31,96 bilhões, enquanto em 2018 o resultado foi muito próximo (US$ 31,50 bilhões), mesmo diante da queda do preço médio do petróleo Brent de US$ 118 para US$ 71 por barril entre 2013 e 2018.

A resiliência da Petrobras em relação à queda dos preços e à variação da taxa de câmbio é resultado da sua integração, desde a exploração e produção do petróleo ao seu refino e à distribuição dos derivados. A alegada vulnerabilidade da companhia não existe, mas será consequência das desnecessárias e lesivas privatizações promovidas pela direção da Petrobras desde 2015 e aceleradas atualmente.

O somatório do lucro operacional do abastecimento da Petrobras de 2015 a 2017 registrou US$ 23,7 bilhões em valores corrigidos para 2018, enquanto o E&P (índice relativo à exploração e produção) obteve US$ 9,4 bilhões no mesmo período, quando o preço do petróleo médio foi de US$ 52,68 por barril.

As privatizações trazem prejuízos muito mais graves à Petrobras do que presumíveis benefícios pela redução dos gastos com juros decorrentes da antecipação da redução da dívida.

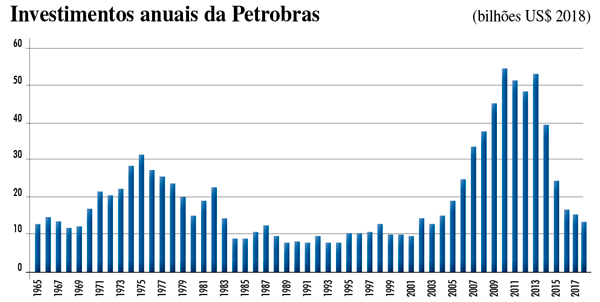

Entre 2009 e 2014, a Petrobras investiu US$ 292 bilhões. Na divulgação do balanço trimestral, o atual presidente da empresa, Roberto Castello Branco, afirmou que os investimentos previstos para 2019 foram reduzidos de US$ 16 bilhões para US$ 10 a 11 bilhões. Isso é parte do desmonte da Petrobras.

A privatização da TAG e da BR Distribuidora promove a desintegração da companhia, na contramão da indústria petrolífera mundial. Compromete o abastecimento nacional aos menores custos possíveis e o desempenho empresarial da Petrobras, em especial diante de preços moderados do petróleo cru.

Confira artigo na íntegra em https://bit.ly/2ztcXL5

Felipe Coutinho é presidente da Associação dos Engenheiros da Petrobras (Aepet)